はじめに

老後に「1,500万円の貯金があればなんとかなる」と思っていませんか?

確かに希望を持ちたくなる言葉ですが、現実はそう甘くありません。

月30万円の生活費なら、年間で360万円。約4年で貯金は底をつきます。

金融機関が定年退職者向けに発する広告に感化されて「株式投資でカバーすればいい」そう思うかもしれません。

でも、市場が暴落すれば資産は一瞬で半減するリスクに見舞われたら誰も助けてはくれません。

では、どうすればいいのでしょうか?人生100年時代を生き抜くためには、現実的な計画が必要です。

皆さんなら、この状況をどう乗り越えられますか?

私が提案するのは、少し勇気がいるけれど実現可能な方法です。

まず、持ち家を売り、UR賃貸住宅に引っ越します。これにより得られる現金は、リスクを抑えた生活資金として活用できます。

次に、好きなこと・得意なことにこだわらずに、無理のない働き方を探ってみませんか?

体力やスキルに合わせた働き方を選べば、収入を維持しながら充実した生活が可能です。

そして最後に、年金受給を70歳まで繰り下げることで、支給額を最大化しませんか?それまでの生活費は家を売ったお金や仕事の収入で補う戦略です。

決して楽な選択ではありません。

でも、これこそが人生100年時代に「破綻しない老後」のための一歩なのです。

※ 妻の年金は、本モデルでは生活費の補填ではなく予備費として想定しています。

第1章:「1,500万円あっても、老後は足りない」──現実を直視してください

退職金で1000万円、それまでの貯金が500万円、併せて手元に1500万円。

定年を迎え、持ち家もあるし夫婦2人で年金をもらえば何とかなるだろう、そう考えてしまいがちです。

では実際に数字で見てみましょう。

たとえば、月々の生活費が30万円かかる家庭の場合、年間で必要な金額は360万円。

手元に1,500万円あったとしても、それだけで生活できるのはたったの約4年です。

しかもこれは、“家の修繕も不要、病気もしない、物価も上がらない”という前提での話です。

実際には、医療費や介護費用、物価の上昇、突然の修繕費など、予想外の出費が必ず起こります。

そうなると、生活費はさらにかさみ、資産の減り方は加速します。

📉「投資で補えばいい」という甘い幻想は捨てましょう

「貯金と退職金、併せて1,500万円もあれば、新NISAで毎年5%の運用益が期待できます。皆さんの年金に加えて毎年75万円の不労所得、新NISA制度の非課税運用、定年後に始めてみませんか!」

──投資系YouTuberや金融機関の、この甘い囁きで、安心している方もいることでしょう

全額は怖いから1,500万円のうち、一部を投資に回せばいい──そう考える人もいるかもしれません。

しかし、老後における投資は“逆転ホームランを狙う”ものであってはなりません。

株式市場がリーマンショック級の暴落に見舞われた場合、資産が半分になることも珍しくないのです。

そのタイミングで生活費が必要になれば、安値で取り崩すしかなくなります。

そしてほんのちょっとの資産、仮に300万円投資したら、資産が150万円になるリスクがあるのに対して、5%の運用益では15万円程度です。これはまさに「焼け石に水」で最もやってはいけない投資のパターンです。

つまり、老後において“投資”は、生活費の補填には向いていないのです。15億円の資産をお持ちなのであれば半分になっても生活に影響はないでしょうが、1500万円程度の金融資産しか準備出来ていない人は、手を出してはいけないものなのです。

🏚️「使うことが前提」なのに、「増やす前提」で設計していないですか?

65歳で退職し、年金だけでは生活費が足りない。

そのとき1,500万円の資産をどう使うかが問われます。

本来、退職後の資産は「取り崩す」ためにあるもの。

それなのに、多くの人が「増やす」ことに意識を向けたまま、

“現金で守る”という最も堅実な選択肢を見逃してしまいます。

✅ 結論:「1,500万円」は、守り抜くものであって、増やすものではないです

老後の資産形成は、もはや“攻め”の段階ではありません。

限られた資産を「いかに減らさず」「いかに長持ちさせるか」。

そう考えたとき、「資産価値が半減する金融商品に投資する」「今後、多額の修理費が必要となる持ち家に住み続ける」など、不確定要素を多く抱えた状態で老後を迎えること自体が最大のリスクなのです。

次章では、そのリスクの象徴ともいえる「持ち家」の問題を深掘りしていきます。

第2章:持ち家は資産ではない──売却こそ最大の戦略です

多くの人が、持ち家があることを「安心材料」だと思い込んでいます。

しかし、老後の家計にとって、持ち家は見えないコストの塊です。

築20年を超えた家は、すでに資産ではなく、むしろ将来的な“重荷”になりかねません。

🧱 資産価値は築年数とともに急落するものです

持ち家を購入されるときに不動産業者から聞いている方もいらっしゃると思いますが、

木造住宅は築20年を過ぎると、建物の価値はほぼゼロと見なされます。

市場で評価されるのは「土地の価格」のみ。

つまり今後発生する修繕費などは全て無駄金で、建物の評価額が上がることはもうありません。

だからこそ、一刻も早く持ち家を売却して現金化することで、今後の修理費負担リスクをゼロにし、手元の現預金を守るのです。

💸 持ち家の維持には、見えない固定費がかかり続けます

持ち家に住み続けた場合、確実に毎年発生する費用は以下の通りです。

- 固定資産税:年間10〜15万円

- 火災・地震保険の更新:10〜20万円/5年ごと

それ以外に水回りやシロアリ対策など、寿命を終えた家には以下のような修理・工事が順次必要となります。

- キッチン交換:約70万〜150万円(システムキッチンの場合)

- 浴室リフォーム:約60~120万円(ユニットバス交換、壁補修含む)

- トイレ交換:約15〜30万円(ウォシュレット付き・工事費込み)

- 給湯器交換:約15〜30万円(ガス or エコキュートで差あり)

- 洗面台交換:約10~20万円(配管交換が必要な場合は+α)

- シロアリ防除(予防):約8,000〜12,000円/坪(30坪で25〜36万円)

これらを10年で総額300万円と見積もると、

預金1,500万円のうち2割が“家の維持だけ”に消える計算になります。

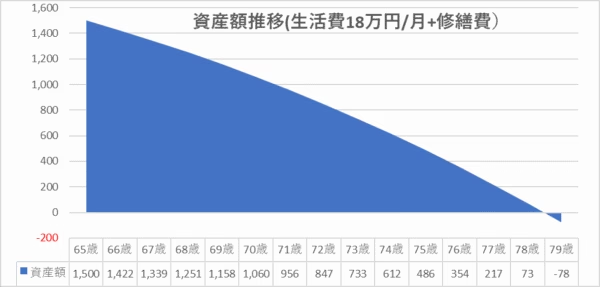

仮に毎月の生活費を18万円(インフレ率2%)に抑えて、そして毎年家の修繕費に別途30万円かかり続けると年金を毎月14万円受給できる場合でも80歳を前に手元資金が枯渇します。

愛着のある持ち家だと思いますが、これから発生する修繕費の重さを考えると早期の処分など早々に対策が必要となりそうです。

🏦 ローン残債がある場合は、むしろ早期売却が有利!

中には、定年時点で住宅ローンがまだ数百万円残っている方も少なくありません。

「退職金で完済すればいい」と考えるかもしれませんが、それは極めて非効率な資金の使い方です。

なぜなら、完済しても家の資産価値は低下していき、

さらにその後の維持費もあなたの生活を圧迫し続けるからです。

ローン残債よりも高く家を売却できる可能性があるなら、残債ごと売却し、差額を生活資金に充てる方が合理的です。

仮に売却価格が1,000万円、残債が500万円なら、差額の500万円の現金が手元に戻ってきます。

その結果、手元に残る現預金は退職金と貯金を合わせて合計2,000万円となります。

夫婦2人分の老後2000万円問題を解決するには、まだ2,000万円足りませんが、大きな改善です。

🏚️「思い出の家」よりも、「老後を支える現金」を

たとえ長年住み慣れた家であっても、皆さんのこれからの人生に本当に必要なのは「現金」です。

- もはや寿命を迎えて「金喰い虫」となった持ち家にしがみついても、多額の修繕費がかかるだけ

- でも、売却すれば、生活設計を“ゼロベースで”立て直せるのです!

大切な思い出は心に刻みつつ、生活設計を見直してみませんか?

✅ 結論:家は「住むもの」ではなく、「使い切る資産」だった

今このタイミングで持ち家を売却することは、単なる処分ではありません。

それは、老後資金を最大限活用するための“戦略的撤退”です。

住宅ローンの残債があるなら、なおさらのこと。

その役割を終えた住まいに、ローン完済のためにお金を使うのではなく、価値が残っている住宅を売却して現金化する。

私は、その方が、ずっと賢明だと思いますが、皆さんはどうお考えでしょうか?

それでも愛着のある家に住み続けたいというのであれば無理は申しませんが、その場合、老後生活は非常に険しい道のりとなりますので、どうぞご留意ください。

次章では、その戦略を実行に移すためのステップ──

「UR賃貸住宅への転居」が、どれだけ老後生活を軽くするのか、見ていきましょう。

第3章:UR住宅に即・転居──固定費の徹底削減が、老後の命綱です

老後の生活を支えるうえで、最大の敵は“固定費”です。

持ち家を維持すれば、固定資産税・修繕費・保険料が重くのしかかり、賃貸に移れば今度は家賃が毎月の負担となる──

どちらに転んでも「何もしなければ資産は減る」構造からは逃れられません。

しかし、現実的な落としどころは存在します。それがUR賃貸住宅です。

🏘️ UR賃貸住宅は「持ち家からのソフトランディング先」

UR(都市再生機構)賃貸住宅は、公営住宅のような厳しい収入制限がなく、かといって民間賃貸のように保証人や仲介手数料も不要という、中間的な存在。

老後の住み替え先としては、以下のように現実的で、筆者も退職後にはUR賃貸への転居を検討してます。

✅ 審査がゆるい・年収制限なし

- 生活保護や障害年金でも審査通過実績あり

- 退職金を受け取った翌年でも入居しやすい

- 一部物件では高齢者向け優先入居枠あり

✅ 敷金のみ、礼金・仲介手数料ゼロ

- 初期費用が抑えられ、現金の目減りが小さい

- 退去時も「原状回復基準」が明確で、民間よりトラブルが少ない

✅ 設備水準が高く、高齢者対応も進んでいる

- バリアフリー化が進み、段差・手すり・緊急呼び出しボタンなどが標準装備の物件も多い

- 築30〜40年の団地タイプでも、水回りがリフォーム済の住戸多数

- 集合住宅ならではの「見守り」的な環境も整備されつつある

💰 家賃は「定年後の収入」と釣り合うラインが選べる

URの大きな特徴は、家賃の選択肢が豊富なことです。

| タイプ | 月額家賃 | 備考 |

|---|---|---|

| 団地型(郊外・築古) | 約4〜6万円 | 広さ50㎡以上、駅徒歩圏内でも多数 |

| 中規模マンション型 | 約6〜9万円 | 設備更新済、2LDKクラス |

| 高グレード物件 | 10万円〜 | 駅近・最新設備・眺望良好物件もあり |

特に、4〜6万円台の物件は多くの夫婦世帯で想定される『年金月額20万円前後」でもゆとりのある家計設計が可能です。

持ち家のように“いつ・いくらかかるか分からない修繕費”に怯えることもなくなり、支出の見通しが立つという安心感は何物にも代えがたいものです。

🚛 引越しは一度で済ませるのが最も効率的

老後において、引越しは“1回で完結させる”のが鉄則です。

- 引越し費用は、家具の整理や廃棄・移設費も含めると30〜50万円が相場

- 仮住まい(UR)→本命(公営住宅)という二段階移行は、コスト面・精神面ともに大きな負担

- URなら最初から“終の棲家”として定住できる安心感もある

「家財を減らしてコンパクトな生活に切り替える」ためのきっかけとしても、URへの引越しは極めて有効です。

🧮 固定費ダウンの実例:持ち家 vs UR賃貸(郊外)

| 費目 | 持ち家(築20年超) | UR賃貸(郊外団地) |

|---|---|---|

| 固定資産税 | 年間12万円 | なし |

| 修繕積立費 | 年間10〜20万円相当 | なし |

| 火災・地震保険 | 年間2〜4万円相当 | 年間0.4~0.6万円相当 |

| 水回り修繕・給湯器交換 | 10年で100万円超 | URが原則対応 |

| 月額家賃 | なし | 月5.5万円(年66万円) |

| 合計 | 年間30〜40万円+突発費 | 年間67万円 |

👉 UR賃貸は、突発費がなく「最初から決まった額」だけを払えばよいのが最大のメリットです。

気になった方はチェックしてみてくださいね

✅ 結論:「持ち家→UR賃貸」への転居が、老後生活を守る最大の決断

老後に必要なのは、「愛着ある我が家」ではなく、「生活を支える現金」と「予測可能な支出」です。

そして、その両方を実現できるのがUR賃貸住宅。

持ち家という“金食い虫”を手放し、URという“見通しの立つ世界”へと踏み出すことで、

あなたの老後は、はじめて「守り切れる設計」へと切り替わります。

✔ UR賃貸は、「資産が減らない暮らし」を可能にする実用的な出口戦略

✔ 早期転居こそが、退職金や預貯金を防衛する最善の策

次章では、そのようにして固定費を抑えつつ、年金の受取時期をどう最適化すべきか──

この戦略を活かせば、さらに老後生活が安定に貢献するであろう「年金繰り下げ戦略」について解説していきます。

第4章:70歳まで働き続ける──月5万円の労働が“年金42%増”を可能にする

年金受給は65歳から──そう思い込んでいませんか?

しかし、年金の繰り下げ受給を行えば、1カ月遅らせるごとに0.7%ずつ増額され、最大で42%の上乗せが可能となります(70歳まで繰り下げた場合)。

年金だけが頼りの老後生活において、この“生涯受給額の底上げ”は極めて大きな意味を持ちます。

問題は、「その5年間、どうやって生活するか?」という点です。

🧮 夫婦2人で月18万円は必要──現実的な生活費モデル

以下は、筆者自身も試算した“最低限の老後家計モデル”です。

| 支出項目 | 月額費用 | 備考 |

|---|---|---|

| 家賃(UR賃貸) | 55,000円 | 郊外の団地型UR物件(自治体の家賃補助がある場合はさらに安価) |

| 光熱費・通信費 | 30,000円 | 電気・ガス・水道・スマホ2台、NHK等 |

| 食費・日用品 | 60,000円 | 自炊・節約を前提にしてもこれが限界 |

| 雑費・保険・医療 | 35,000円 | 火災保険、交通費、医療費、予備費を含む |

| 合計 | 180,000円 | ミニマムな生活水準だが、“安心して暮らせるライン” |

これが、「贅沢はできないが安心して暮らせるライン」です。

👥 月5万円の労働で、生活費の約3割をカバーできる

仮に、65歳以降も月5万円だけ働いたとしましょう。

- 年間収入:5万円×12カ月=60万円

- 年間支出:18万円×12カ月=216万円

- 資産からの補填:年間156万円

これにより、1,500万円の金融資産だけで約10年弱の生活が可能となりますが──

🏠「持ち家の売却」でさらに資金に“余裕”を生み出す

ここで、第2章で解説した持ち家の売却を思い出してください。

築20年の一戸建てでも、1,000万円前後で売却できるケースは少なくありません。

仮に住宅ローンの残債が500万円ならば、差額の500万円が手元資金に追加されます。

- 金融資産:1,500万円

- 売却代金: 500万円

- 合計 :2,000万円

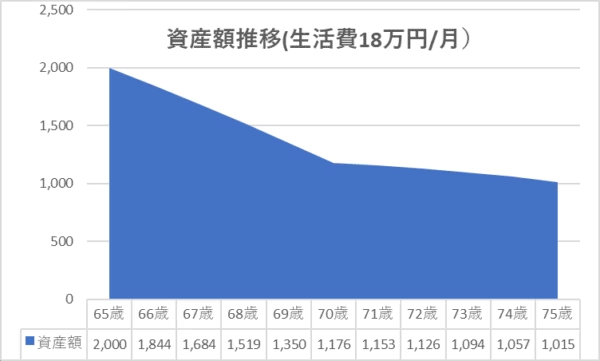

これだけの資金があって、且つ働き続けられれば、65歳〜70歳の5年間の年金繰り下げ生活は乗り切れます。

年金受給開始を70歳まで繰り下げることによって、ようやく仕事から離れるリタイヤ生活が現実味を帯びて来ます。

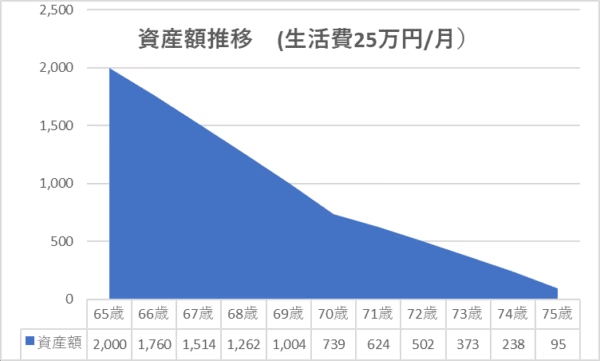

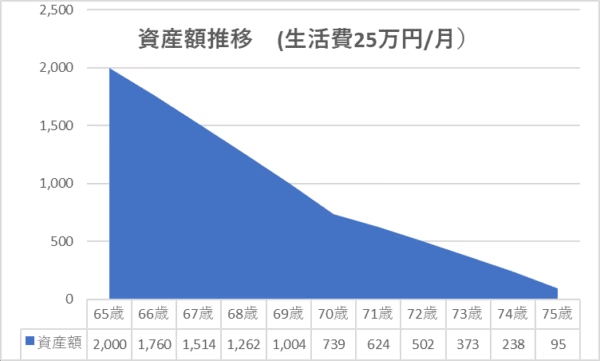

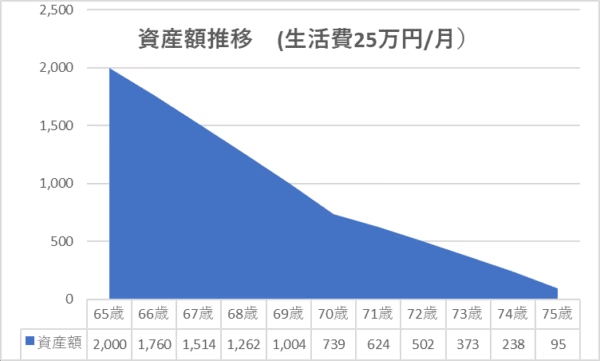

なお今回の計算では「月180,000円の生活費(毎年2%インフレ想定)」で試算しました。

月250,000円(年間3,000,000円)の生活レベルであっても年金受給開始の70歳の時に手元に現金が残る形となりますが、これは不意の出費を考えると手元に残しておくべきお金であり、退職を迎えた65歳で家を売却し、年金繰り下げ受給開始までの70歳までは最低5万円/月の収入を得て、倹約に努めた暮らしが必要であると思います。

愛着がある持ち家を手放し、定年退職後も仕事を継続することは覚悟がいることだと思いますが、皆さんは、この試算結果をどう思われますか?

🎯 年金は42%増、しかも“一生続く”

70歳で年金を受け取り始めると、その月額は42%アップした金額で固定されます。

例えば、夫婦で月14万円だった年金が、繰り下げにより支給額は月19万8千円になりますが、実際の手取り金額ベースでは税金や社会保険料が差し引かれるため月18万円前後となります。

つまり、70歳以降は:

- 月の生活費:18万円(インフレにより増加傾向)

- 年金受給額:18万円(繰り下げ受給により手取り額はこの金額で固定)

- 月々の僅かな赤字分は手持ち資金を取り崩すことでカバー可能

ここまで頑張れば、ようやく安心な老後生活が送れることとなるのです。

✅ 結論:「月5万円の労働」が老後を守る“最後のひと押し”

- 月5万円の労働でも、老後生活を大きく支える

- 金融資産と持ち家売却益を組み合わせれば、70歳まで余裕を持って繋げる

- そして年金繰り下げで、生涯収入を底上げできる

働けるうちは働く。

この“覚悟ある選択”が、老後の不安を現実的に乗り越える唯一の道になるのです。

ただし、ここで大切なのは“投資や節税”よりも──「覚悟をもって、この選択をやり切れるかどうか」です。

次章では、なぜ“覚悟”こそが老後を救う鍵なのか、じっくりと向き合っていきます。

終章:「投資」よりも「覚悟」こそが、老後を救うのです

投資をすれば、お金が増えるかもしれない。

節税をすれば、少しは支出が抑えられるかもしれない。

──そうした希望を抱くこと自体、間違いではありません。

実際、若いうちから着実に資産形成をしてきた人にとって、投資や節税は心強い味方となるでしょう。

しかし──

いま、金融資産が1,500万円しかなく、

すでに65歳を迎え、

「これから何とかしなければ」という状態の人にとって、

新NISAもiDeCoも資産を半分にするかもしれないリスクでしかないのです。

🔚 幻想を手放すと、人生は軽くなる

長年信じられてきた「常識」があります。

- 家を持てば老後は安泰

- 退職金で何とかなる

- 年金はそれなりにもらえる

けれど、現実は違います。

- 家は負債になる

- 退職金は住宅ローンの残債に消える

- 年金だけでは生活は苦しい

──この事実に気づいたとき、人は初めて「覚悟」を持てるのです。

🔥 必要なのは「攻め」より「守り」

1,500万円という金融資産は、増やすには小さすぎる。

でも、守り切れば、希望をつなぐには十分なのです。

- 家を売る

- UR賃貸住宅に転居する

- 最低月5万円だけ働く

- 年金は70歳まで繰り下げる

それらの積み重ねによって、人生の荒波を“乗り切る”ことはできる。

「生き延びる設計」が、すでに目の前にあるのです。

✅ 「覚悟」があれば、人生はやり直せる

老後破産を回避するのに必要なのは、株でも、節税術でもありません。

「腹をくくること」──それがすべてです。

自分の暮らしを、自分で守る。

他人の価値観ではなく、

「これが自分の人生」と決めて歩み出す。

覚悟を持つことで人生に新しい可能性を見出せます

✅ 退職前には楽天カードと楽天モバイルに入りましょう

退職して会社からの所属が外れると皆さんの収入は勿論、社会的信用はガタ落ちします。

退職後には入会のハードルが上がるクレジットカードを持っていなければこのタイミングで作るべきで、ご夫婦で月々1万円を超える出費をしているかも知れない携帯電話料金は早期に見直すと「たったの数千円」となって、皆さんの生活も、「ぐ~ん」と楽になりますよ。

楽天カードと楽天モバイルは節約が必要な皆さんにとって大切なお金を生活の質を落とさずに守ってくれます。

こちらの記事に私の体験も踏まえて概要をまとめてますので、どうぞご覧くださいね。きっとお役に立ちますよ!

最後までご覧いただき有難うございます

十分な資産運用が出来なかった場合でも

覚悟が決まれば道は開けるんですよ!

若い方たちとは違う資産活用が必要です。

金融機関のセールスに騙されないでね!

👉https://www.makoto-lifecare.com/

コメント